مفهوم الضرائب

الضريبة (Taxe): هو مبلغ مالي تقوم الدول بفرضه على الأفراد والشركات من أجل تغطية النفقات الحكومية على الخدمات العامة وتتمثل في الصحة والتعليم وتوفير الأمن وتحقيق النمو الاقتصادي.

جل الحكومات في العالم تفرض الضرائب مهما كان توجهها الاقتصادي سواء كان رأسمالي أو اشتراكي.

أهمية الضرائب

يعد دفع الضرائب أمرًا مهمًا لأنه وسيلة للأفراد والشركات للمساهمة في تمويل البرامج والخدمات الحكومية التي تفيد المجتمع ككل، مثل الدفاع الوطني والتعليم والبنية التحتية. بالإضافة إلى ذلك، يمكن استخدام الضرائب لإعادة توزيع الثروة ومعالجة عدم المساواة الاقتصادية. يمكن أن يؤدي عدم دفع الضرائب إلى فرض عقوبات وغرامات، ويمكن أن يؤثر سلبًا على عمل الحكومة ورفاهية المجتمع.

نبذة عن تاريخ ظهور و تطور مفهوم الضرائب

عرف الإنسان الضرائب اول مرة في مصر القديمة في زمن الأسرة الأولى قبل حوالي 3000-2800 سنة قبل الميلاد

وكانت تنقسم الى قسمين أداء الضريبة عن طريق العمل القسري في المزارع و البناء و الخدمات الاجتماعية,و اما الاخرى فهي تدفع على شكل مواشي أو محاصيل زراعية للدولة.

ومع مرور الزمن وتطور الحضارة الإنسانية و ظهور العملات و النقود تحولت الضرائب من شكلها القديم الى مبالغ مالية.

أقسام الضرائب

- الضريبة الثابتة: وهو مقدار من الضريبة ثابت ولا يرتبط بالدخل أو المستوى المعيشي للفرد.

- الضريبة التصاعدية: يرتفع المعدل الضريبي كلما زادت قيمة الدخل او الاملاك للفرد.

- الضريبة التراجعية: وهي عكس الضريبة التصاعدية,حيث يقل النسبة الواجب دفعها للدولة كلما ارتفع قيمة الدخل.

أنواع الضرائب

1. الضريبة على الدخل Income tax:

الضريبة على الدخل هي ضريبة على الأموال المكتسبة من خلال التوظيف وأرباح الأعمال والاستثمارات. عادة ما تفرضه الحكومة على الأفراد والمنظمات وتستخدم لتمويل البرامج والخدمات الحكومية. عادةً ما يعتمد مبلغ ضريبة الدخل الذي يتعين على الفرد أو المؤسسة دفعه على مستوى الدخل أو الإيرادات.

في معظم البلدان، تعتبر ضريبة الدخل نظامًا ضريبيًا تصاعديًا، مما يعني أن معدل الضريبة يزداد مع زيادة مستوى الدخل. يتم ذلك من أجل إعادة توزيع الثروة وتقليل عدم المساواة في الدخل.

2. ضريبة المبيعات Sales tax:

ضريبة المبيعات هي ضريبة على شراء السلع والخدمات. عادة ما يتم فرضها من قبل الحكومات ويتم إضافتها إلى أسعار السلع والخدمات في نقطة البيع. يمكن أن يختلف معدل ضريبة المبيعات اعتمادًا على الدولة ونوع السلع أو الخدمات التي يتم شراؤها.

قد يكون لدى بعض الدول معدل ضريبة مبيعات مجمعة واحدة لجميع السلع والخدمات، بينما قد يكون لدى البعض الآخر معدلات مختلفة لأنواع مختلفة من السلع أو الخدمات. قد يتم أيضًا إعفاء بعض السلع والخدمات من ضريبة المبيعات، مثل الطعام أو الضروريات الطبية.

في بعض البلدان، تُضاف ضريبة المبيعات إلى سعر التجزئة للسلع والخدمات، بينما في بلدان أخرى، يتم تضمينها في السعر ولا يتم تفصيلها بشكل منفصل.

3. ضريبة الأملاك Property tax:

ضريبة الأملاك هي ضريبة على قيمة العقارات والممتلكات الشخصية. عادةً ما يعتمد مبلغ ضريبة الممتلكات الذي يتعين على الفرد أو المؤسسة دفعه على القيمة المقدرة للممتلكات.

يتم تحديد القيمة المقدرة للعقار من قبل مقيم حكومي ويأخذ في الاعتبار عوامل مثل حجم العقار وموقعه وحالته. ويتم تقييم ضريبة الأملاك سنويًا، ويطلب من دافعي الضرائب دفع الضريبة على أقساط أو كمبلغ مقطوع.

4. الضريبة الانتقائية Excise tax:

الضريبة الانتقائية هي ضريبة تُفرض على سلع أو خدمات معينة، مثل البنزين ومنتجات التبغ والكحول. يتم استخدامها لزيادة الإيرادات وتنظيم استهلاك سلع أو خدمات معينة تعتبر ضارة بالمجتمع.

يمكن أن يختلف معدل الضريبة الانتقائية اعتمادًا على نوع السلعة أو الخدمة التي يتم شراؤها، وتضمن في سعر التجزئة. غالبًا ما يتم تحديد ضرائب الاستهلاك كمبلغ ثابت لكل وحدة من السلعة أو الخدمة، مثل سنتات لكل جالون من البنزين أو دولارات لكل علبة سجائر.

5. ضريبة الرواتب Payroll tax:

ضريبة الرواتب هي ضريبة على الأجور والرواتب تُستخدم لتمويل برامج مثل الضمان الاجتماعي والرعاية الطبية والتأمين ضد البطالة. يتم تقاسم ضريبة الرواتب بين صاحب العمل والموظف، حيث يدفع كل طرف جزءًا من الضريبة.

يعتمد مقدار ضريبة الرواتب التي يُطلب من الموظف دفعها على نسبة مئوية من أجورهم أو رواتبهم، ويختلف المعدل اعتمادًا على الولاية القضائية والبرنامج المحدد الذي يتم تمويله. على سبيل المثال، في الولايات المتحدة، معدل ضريبة رواتب الضمان الاجتماعي هو 6.2٪ للموظف و 6.2٪ لصاحب العمل، ليصبح المجموع 12.4٪.

يتم تحصيل ضرائب الرواتب من قبل صاحب العمل، وهو المسؤول عن اقتطاع الضريبة من أجور الموظف وتحويلها إلى الحكومة. أرباب العمل مسؤولون أيضًا عن دفع نصيبهم من ضريبة الرواتب، وقد يتعرضون لعقوبات وغرامات لعدم القيام بذلك.

6. ضريبة أرباح رأس المال Capital gains tax:

ضريبة أرباح رأس المال هي ضريبة على أرباح بيع الاستثمارات أو الممتلكات، يختلف معدلها اعتمادًا على القانون الضريبي للبلد ونوع الاستثمار أو الممتلكات التي يتم بيعها.

يتم فرض ضرائب أرباح رأس المال على الفرق بين سعر الشراء وسعر بيع الأصل. ويعتمد معدل الضريبة المطبق على مكاسب رأس المال على المدة التي احتفظ بها البائع بالأصل. كما تخضع أرباح رأس المال قصيرة الأجل (الأصول المحتفظ بها لمدة تقل عن سنة واحدة) للضريبة بنفس معدل الدخل العادي، في حين تخضع أرباح رأس المال طويلة الأجل (الأصول المحتفظ بها لأكثر من عام) للضريبة بمعدل أقل.

على سبيل المثال، في الولايات المتحدة، يتراوح معدل ضريبة أرباح رأس المال طويلة الأجل حاليًا من 0٪ إلى 20٪ اعتمادًا على شريحة ضريبة الدخل للفرد، بينما تخضع أرباح رأس المال قصيرة الأجل للضريبة وفقًا لمعدل ضريبة الدخل العادي.

7. ضريبة القيمة المضافة VAT:

ضريبة القيمة المضافة (VAT) هي ضريبة استهلاك يتم فرضها على القيمة المضافة لمنتج أو خدمة في كل مرحلة من مراحل الإنتاج أو التوزيع.

في نظام ضريبة القيمة المضافة، يتعين على الشركات تسجيل الضريبة وتحصيلها من عملائها، ثم دفع الضريبة إلى الحكومة. يختلف معدل ضريبة القيمة المضافة حسب كل بلد ونوع السلع أو الخدمات التي يتم بيعها. تستطيع الشركات خصم ضريبة القيمة المضافة التي دفعتها على مدخلاتها من ضريبة القيمة المضافة التي جمعتها على مخرجاتها، وهذا ما يُعرف باسم “نظام ضريبة القيمة المضافة على فاتورة الائتمان”.

يتم تضمين ضريبة القيمة المضافة في سعر التجزئة للسلع والخدمات والمستهلك النهائي هو الذي يدفعها في النهاية. تُفرض ضريبة القيمة المضافة على مجموعة واسعة من السلع والخدمات، ويتم تحديدها بمعدل ثابت عبر جميع المنتجات. كما يتم إعفاء بعض السلع والخدمات من ضريبة القيمة المضافة، مثل الطعام أو الضروريات الطبية.

8. ضريبة الشركات Corporate tax:

ضريبة الشركات هي ضريبة تفرضها الحكومة على الأرباح أو الدخل الذي تحققه شركة أو كيان تجاري. إنها شكل من أشكال الضرائب غير المباشرة التي تُفرض على أرباح الشركة، وليس على المساهمين أو المالكين الأفراد.

يعتمد معدل الضريبة على الشركات على نسبة مئوية من أرباح الشركة ويتم احتسابها على أساس سنوي، ويتعين على الشركات تقديم الضريبة ودفعها للحكومة. يتم استخدام الإيرادات المتأتية من ضريبة الشركات لتمويل البرامج والخدمات الحكومية مثل البنية التحتية والتعليم والسلامة العامة.

9. التعريفة الجمركية Tariffs:

الرسوم الجمركية، والمعروفة أيضًا باسم رسوم الاستيراد أو التعريفات الجمركية، هي ضريبة تفرضها الحكومة على البضائع المستوردة إلى بلد ما. تم تصميم الرسوم الجمركية لحماية الصناعات المحلية من خلال جعل السلع المستوردة أغلى من السلع المنتجة محليًا، وتوليد إيرادات للحكومة. يختلف معدل الرسوم الجمركية حسب نوع السلعة، وبلد المنشأ، وبلد المقصد.

يتم احتساب الرسوم الجمركية كنسبة مئوية من قيمة البضائع المستوردة، ويدفعها المستورد في وقت الاستيراد. يمكن أيضًا استخدام الرسوم الجمركية لتنظيم استيراد سلع معينة، مثل تلك التي تعتبر ضارة أو غير قانونية.

10. ضريبة التركات والميراث Estate and inheritance tax:

ضريبة التركات والميراث هي ضريبة تفرضها الحكومة على الممتلكات والأصول التي تنتقل إلى الورثة بعد وفاة المالك. يتم فرضها على القيمة السوقية العادلة للأصول في وقت الوفاة. غالبًا ما تكون ضرائب التركات والميراث تصاعدية، مما يعني أن معدل الضريبة يزداد مع زيادة قيمة التركة.

تُفرض ضريبة التركات على تركة المتوفى قبل توزيع الأصول على المستفيدين، بينما تُفرض ضريبة الميراث على المستفيدين بعد استلام الأصول.

11. ضريبة الهدايا Gift tax:

ضريبة الهدايا هي ضريبة تفرضها الحكومة على الهدايا المقدمة خلال حياة شخص ما. يهدف إلى منع الأفراد من نقل الأصول قبل الوفاة من أجل تجنب ضرائب التركات والميراث. يتم تحديد معدل الضريبة حسب الاختصاص القضائي وقيمة الهدية.

الشخص الذي يقدم الهدية هو المسؤول عن ضريبة الهدية، والتي يتم احتسابها على أساس القيمة السوقية العادلة للهدية في وقت تقديمها. قد يتم تطبيق بعض الإعفاءات أو مبالغ الحد في بعض الدول، وقد يتم إعفاء هدايا معينة من الضريبة، مثل الهدايا للزوج أو المنظمات الخيرية.

يجب تقديم إقرار ضريبي على الهدية ويجب أن يدفع الشخص الذي يعطي الهدية الضريبة للحكومة. قد يؤدي عدم تقديم أو دفع ضرائب الهدايا إلى فرض غرامات.

12. ضريبة الاستهلاك Consumption tax:

ضريبة الاستهلاك هي ضريبة تفرضها الحكومة على شراء السلع والخدمات. يهدف إلى زيادة الإيرادات وتنظيم استهلاك بعض السلع أو الخدمات. يتم تحديد معدل الضريبة حسب القوانين الضريبية لكل بلد ونوع السلع أو الخدمات التي يتم شراؤها.

يتم تضمين ضريبة الاستهلاك في سعر التجزئة للسلع والخدمات والمستهلك النهائي هو الذي يدفعها في النهاية. يتم استخدام الإيرادات الناتجة عن ضريبة الاستهلاك لتمويل البرامج والخدمات الحكومية مثل البنية التحتية والتعليم والسلامة العامة.

يقوم البائع بتحصيل ضريبة الاستهلاك ويمكن تطبيقها بطرق مختلفة، مثل ضريبة المبيعات أو ضريبة القيمة المضافة (VAT) أو ضريبة السلع والخدمات (GST) أو ضريبة الإنتاج. قد يتم إعفاء بعض السلع والخدمات من ضريبة الاستهلاك، مثل الطعام أو الضروريات الطبية.

13. ضريبة الكربون Carbon tax:

ضريبة الكربون هي ضريبة تُفرض على محتوى الكربون في الوقود الأحفوري، مثل الفحم والنفط والغاز. بهدف إلى الحد من انبعاثات غازات الاحتباس الحراري التي تساهم في تغير المناخ. يتم استخدام الإيرادات المتأتية من ضريبة الكربون لتمويل البرامج والخدمات الحكومية مثل تطوير الطاقة المتجددة والنقل العام وكفاءة الطاقة.

توفر ضريبة الكربون حافزًا اقتصاديًا للأفراد والشركات والصناعات لتقليل بصمتهم الكربونية من خلال الاستثمار في مصادر طاقة أنظف وتنفيذ ممارسات موفرة للطاقة. يتم تحديد معدل الضريبة لكل طن من انبعاثات ثاني أكسيد الكربون، ويتم فرضه عادةً على منتجي أو مستوردي الوقود الأحفوري.

تعتبر ضريبة الكربون أداة سياسية جديدة نسبيًا ولا يتم تطبيقها في جميع البلدان. ومع ذلك، فهو يعتبر نهجًا قائمًا على السوق لتقليل انبعاثات الكربون ويكتسب شعبية كبديل لأنظمة القيادة والتحكم.

14. ضرائب الطرق Road taxes:

ضرائب الطرق، والمعروفة أيضًا باسم رسوم تسجيل المركبات، هي ضرائب تفرضها الحكومة على ملكية وتشغيل المركبات ذات المحركات. تهدف إلى زيادة الإيرادات لصيانة وبناء الطرق والطرق السريعة.

تُدفع ضرائب الطرق سنويًا أو مرتين سنويًا وتعتمد على طراز السيارة وطرازها وعمرها وانبعاثاتها. قد تفرض بعض البلدان أيضًا ضرائب إضافية مثل ضرائب الوقود أو الرسوم على بعض الطرق أو الطرق السريعة.

مالك السيارة مسؤول عن دفع ضرائب الطريق. يترتب على عدم دفع ضرائب الطرق غرامات أو عقوبات. وفي بعض الدول، لا يجوز استخدام مركبة بدون ضرائب طريق حالية.

15. ضرائب الإشغال Occupancy taxes:

ضرائب الإشغال، والمعروفة أيضًا باسم ضرائب السكن أو ضرائب الفنادق، هي ضرائب تفرضها الحكومة على تأجير غرف الفنادق وإيجارات الإجازات وأشكال الإقامة قصيرة الأجل الأخرى. وهي تهدف إلى زيادة الإيرادات من أجل الترويج السياحي وتطوير البنية التحتية. يختلف معدل ضريبة الإشغال حسب كل بلد ونوع السكن ومدة الإقامة.

يتم تحصيل ضرائب الإشغال من قبل مزود الإقامة وتحويلها إلى الضيوف كجزء من إجمالي فاتورتهم. إنها نسبة مئوية من سعر الغرفة وتضاف إلى ضرائب المبيعات الحكومية أو المحلية. قد يكون لدى بعض الدول إعفاءات أو مبالغ حدية قبل تطبيق الضرائب، مثل الإقامات طويلة الأجل أو لأنواع معينة من السكن.

16. ضريبة العقارات Estate Tax:

ضريبة العقارات هي ضريبة تفرضها الحكومة على نقل الممتلكات والأصول من شخص متوفى إلى ورثته أو المستفيدين منه. يتم فرضه على القيمة السوقية العادلة للأصول في وقت الوفاة. ضرائب العقارية تصاعدية، مما يعني أن معدل الضريبة يزداد مع زيادة قيمة التركة.

تفرض ضريبة التركة على تركة المتوفى قبل توزيع الأصول على المنتفعين، وتدفع من قبل منفذ التركة أو المستفيدين. تمول الإيرادات المتأتية من ضريبة العقارات البرامج والخدمات الحكومية مثل البنية التحتية والتعليم والسلامة العامة.

17. ضريبة الرفاهية Luxury Tax:

ضريبة الرفاهية هي نوع من ضريبة الاستهلاك تُفرض على السلع والخدمات الكمالية مثل السيارات الفاخرة والمجوهرات واليخوت والطائرات الخاصة والعقارات باهظة الثمن. تهدف ضرائب الرفاهية إلى زيادة الإيرادات وتثبيط استهلاك هذه السلع الكمالية.

تمول الإيرادات المتأتية من ضرائب الرفاهية البرامج والخدمات الحكومية مثل البنية التحتية والتعليم والسلامة العامة. يتم تقييم ضرائب الكماليات كنسبة مئوية من سعر بيع السلعة الفاخرة. قد يتم تطبيق بعض الإعفاءات أو المبالغ الحدية في بعض البلدان، وقد يتم إعفاء بعض السلع الكمالية من الضريبة.

18. ضريبة الامتياز Franchise Tax:

ضريبة الامتياز هي ضريبة تفرضها الحكومة على شركة من أجل امتياز العمل داخل البلد. يتم تقييمها بشكل عام على أساس صافي قيمة الشركة أو إجمالي المقبوضات، أو مزيج من الاثنين معًا. تُفرض ضرائب الامتياز على الشركات المؤجرة أو المدمجة داخل البلد، بغض النظر عما إذا كان لها وجود فعلي هناك.

تُستخدم ضرائب الامتياز لتمويل البرامج والخدمات الحكومية مثل البنية التحتية والتعليم والسلامة العامة. تمول الإيرادات المتأتية من ضرائب الامتياز البرامج والخدمات الحكومية مثل البنية التحتية والتعليم والسلامة العامة. وقد يتم إعفاء أنواع معينة من الشركات من الضريبة.

أنواع الضرائب في الاسلام

- الزكاة: هو مقدار من المال يدفع المسلم وفق شروط معينة.

- الجزية: هو مقدار من المال يدفعه الغير مسلمين للدولة للحماية وتوفر لهم حرية ممارسة شعائرهم.

أهمية الضريبة للدولة

تتجلى أهمية الضريبة بالنسبة للدولة فيما يلي:

الوظيفة المالية

هي عبارة عن الإيرادات المالية التي تؤمنها الدولة لخزينتها من أجل تمويل مختلف النفقات

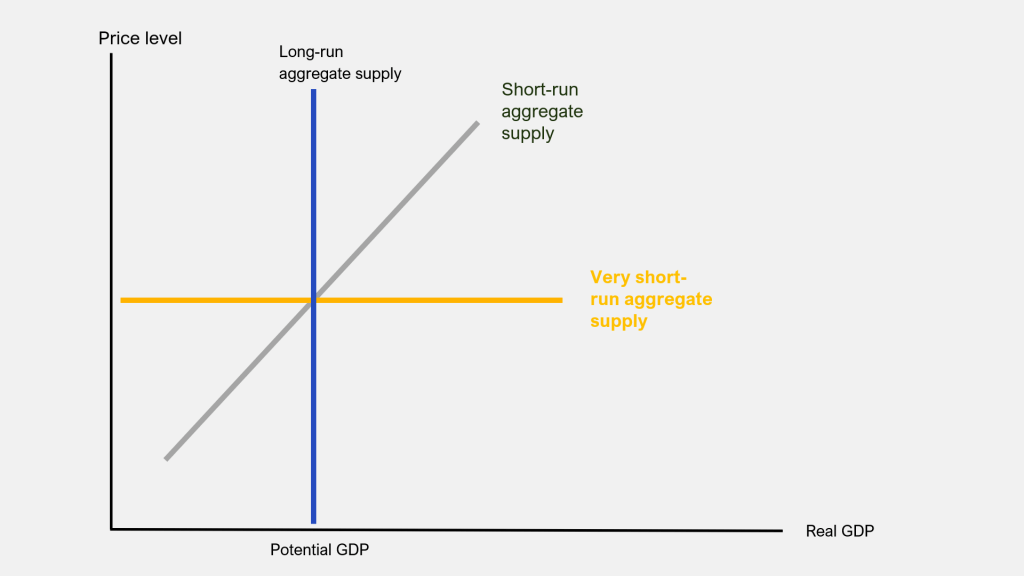

الوظيفة الاقتصادية

وتدخل ضمن أدوات السياسة المالية للدولة,و الهدف منها تحفيز النمو الاقتصادي والحد من مستويات التضخم

فبعد فترات النمو المرتفعة وخوفا من نسبة التضخم,تقوم الدولة برفع معدلات الضريبة قصد امتصاص التوافر النقدي الكبير في السوق.

وعند فترات الانكماش تقوم الدول بتخفيض من معدلات الضريبية أو قد تصل في بعض الاحيان الى اعفاء الشركات والأفراد من أدائها

الأمر الذي يؤدي إلى تحفيز الأفراد والشركات على الإنفاق والاستهلاك والإنتاج والاستثمار والتوظيف وعودة التوازن في الأسواق الحرة.

بالاضافة إلى مساهمة الضرائب المفروضة على السلع المستوردة في حماية الإنتاج المحلي من المنافسة الخارجية و بالتالي حماية الشركات من الإفلاس وتسريح الموظفين.

الوظيفة الاجتماعية

وتلعب الضريبة دورا اجتماعيا في تحقيق الاستقرار الاجتماعي، حيث تُوظف الإيرادات الضريبية لتأمين الخدمات الاجتماعية بكلفة أقل، أو حتى مجانا، ما يعيد توزيع الدخل بين طبقات المجتمع.

أسئلة شائعة حول الضرائب

ما هو الغرض من الضرائب؟

تفرض الحكومة الضرائب لزيادة الإيرادات لتوفير السلع والخدمات العامة مثل البنية التحتية والتعليم والسلامة العامة.

من يدفع الضرائب؟

يدفع الأفراد والشركات والمؤسسات الضرائب. يمكن أن يختلف نوع ومقدار الضرائب المدفوعة حسب الولاية القضائية ونوع الدخل أو النشاط الخاضع للضريبة.

ما هي أنواع الضرائب المختلفة؟

هناك أنواع مختلفة من الضرائب، بما في ذلك ضريبة الدخل، وضريبة المبيعات، وضريبة الممتلكات، وضريبة الإنتاج، وضريبة الرواتب، وضريبة الأرباح الرأسمالية، وضريبة القيمة المضافة (VAT)، وضريبة الشركات، والضرائب الجمركية، وضريبة العقارات والميراث، وضريبة الهدايا، و ضريبة الإستهلاك.

كيف يتم تحصيل الضرائب؟

عادةً ما يتم تحصيل الضرائب من قبل الحكومة من خلال وسائل مختلفة، مثل استقطاع ضريبة الدخل من شيكات الرواتب، وضريبة المبيعات المحصلة عند نقطة الشراء، وضريبة الممتلكات المقدرة على العقارات.

ما هي التخفيضات الضريبية؟

التخفيضات الضريبية عبارة عن نفقات يمكن خصمها من الدخل الخاضع للضريبة للفرد أو الشركة، مما يقلل المبلغ الإجمالي للضرائب المستحقة. تشمل الخصومات الشائعة المساهمات الخيرية وفوائد الرهن العقاري ونفقات الأعمال.

ما هو الائتمان الضريبي؟

الائتمان الضريبي هو تخفيض بالدولار مقابل الدولار للضرائب المستحقة. عادةً ما يتم منح الإعفاءات الضريبية لأنشطة معينة مثل التعليم أو رعاية الأطفال أو تحسينات المنزل الموفرة للطاقة.

ما هي شريحة الضرائب؟

شريحة الضرائب هي مجموعة من الدخل تخضع لمعدل ضريبة محدد. عادة ما تزداد معدلات الضرائب مع زيادة الدخل، حيث يدفع أصحاب الدخل المرتفع نسبة أعلى من دخلهم كضرائب.

كيف يتم استخدام الضرائب من قبل الحكومة؟

تستخدم الضرائب من قبل الحكومة لتمويل مختلف السلع والخدمات العامة، مثل البنية التحتية والتعليم والسلامة العامة. كما يتم استخدامها لتمويل برامج الرعاية الاجتماعية، مثل Medicaid والضمان الاجتماعي، ولسداد الديون الحكومية.

خاتمة

الضريبة هي عبارة عن عملية استفادة متبادلة بين الدولة و المواطنين.